Основные различия между займом в МФО и банковским кредитом

Если вы хотите понять, чем отличается займ в МФО от кредита в банке, стоит обратиться к источнику https://finbi.ru/139263-chem-otlichaetsya-zaym-v-mfo-ot-kredita-v-banke.html, где подробно рассмотрены ключевые особенности каждого вида финансовой услуги. В первую очередь, **МФО (микрофинансовые организации)** предоставляют краткосрочные займы с минимальным набором документов, тогда как банки выдают более крупные кредиты с обязательной проверкой платежеспособности клиента.

МФО ориентированы на быстрое решение финансовых проблем, что выражается в упрощенном процессе оформления заявки, включая онлайн платформы и минимальное время рассмотрения. В то же время банковский кредит требует более тщательной проверки, включая анализ кредитной истории, доходов и залоговых обязательств. Это делает банковские займы более надежными, но менее доступными для граждан с нестабильным финансовым положением.

Также различия касаются срока кредитования и размера займа. Микрозаймы чаще всего выпускаются на несколько дней или недель и удовлетворяют потребность в небольшой сумме, тогда как банковские кредиты рассчитаны на месяцы или годы с крупными суммами и привязаны к более низким процентным ставкам. Эта разница влияет на стоимость кредитования и условия возврата, что обязательно учитывается при выборе между МФО и банком.

Условия оформления и требования к заемщику

Одним из ключевых преимуществ займов в МФО является простота и скорость оформления. В большинстве случаев достаточно предъявить паспорт и заполнить онлайн-заявку, при этом не всегда требуется подтверждение дохода или наличие постоянного места работы. Это выгодно для тех, кто не может предоставить полный пакет документов или имеет плохую кредитную историю.

В банковских кредитах условия гораздо строже. Обычно заемщик обязан предоставить справки о доходах, трудовую книжку или иные документы, подтверждающие стабильность и достаточность денежных поступлений. Процесс рассмотрения заявки может занять от нескольких дней до недели, на что влияет сложность анализа рисков и процедур безопасности.

Важно понимать, что из-за минимальных требований к заемщику у МФО процентные ставки значительно выше, так как риск невозврата средств считается более высоким. Но именно эта лояльность делает микрофинансовые организации востребованными для тех, кто в экстренной ситуации не может получить банковский кредит.

Процентные ставки и стоимость займа

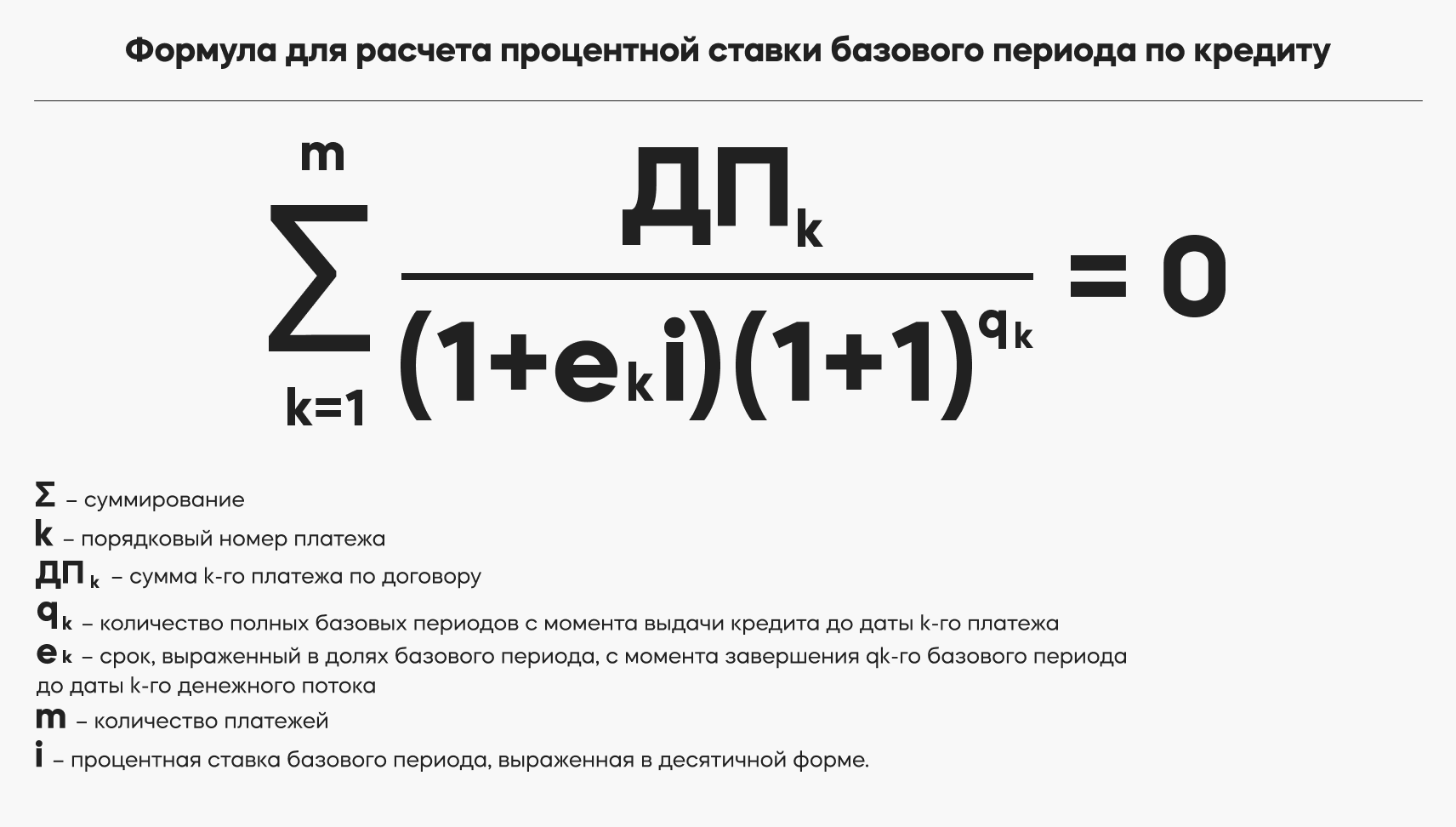

Одним из самых заметных отличий между займами МФО и банковскими кредитами являются **процентные ставки**. Микрофинансовые организации устанавливают значительно более высокие проценты, что обусловлено коротким сроком кредитования и повышенным риском непогашения займа. При этом конечная стоимость микрозайма может превышать банковский кредит в несколько раз.

Банки, напротив, предлагают более выгодные ставки и долгосрочные условия кредитования, что связано с более строгим отбором заемщиков и наличием залоговых обязательств или поручителей. Это позволяет банкам снижать риски и предлагать льготные тарифы большим клиентам.

Выбирая между МФО и банком, важно внимательно изучать **общую сумму переплаты** по займу, а не только процентную ставку. В микрофинансовых организациях часто встречаются дополнительные комиссии и штрафы, влияющие на итоговую стоимость кредита.

Таким образом, МФО подойдут тем, кому нужна срочная и небольшая сумма, даже с высокой затратой, а банковские кредиты — для планового и выгодного долговременного финансирования.

Процедура возврата и последствия невыплаты

Возврат займа в микрофинансовой организации обычно требует точного соблюдения сроков. За просрочку начисляются штрафы, которые быстро увеличивают сумму задолженности. В случае невозврата кредиторы МФО нередко прибегают к коллекторским услугам и подаче исков в суд, что может повлечь за собой негативные последствия для кредитной истории.

Банки при просрочке выплат тоже начисляют пеню, однако сроки и процедуры более формализованы. В большинстве случаев банки предлагают реструктуризацию долга, возможность взять кредитные каникулы или изменить график платежей, чтобы избежать дефолта заемщика.

В обоих случаях **невыплата обязательств приводит к ухудшению кредитной репутации**, что осложняет получение новых финансовых услуг в будущем. Однако отношение банков к клиентам зачастую более гибкое, что связано с долгосрочными интересами обеих сторон.

Ключевой разницей является масштаб и методика воздействия на должников: МФО чаще действуют быстро и жестко, а банки стараются выработать совместное решение. Это стоит учитывать при планировании займа и оценке своих финансовых возможностей.